종부세 기준, 종합부동산세 계산방법

종합부동산세란?

부동산을 가지고 있으면 재산세를 내는데 이 세금을 보유세라고 합니다. 부동산을 살때 취등록세, 보유하고 있으면 보유세, 팔때 양도세를 내게 되는데 보유세 중 공시주택가격 이상 되는 주택이나 다주택자를 대상으로 특별한 보유세를 추가로 내게 하는데 이 이중보유세를 종합부동산세라고 합니다.

종합부동산세 추이

종합부동산세의 과세기준인 공시가격을 점차 올린다는 계획이 있습니다. 시세 대비 공시가를 현실화 한다는 이야기입니다. 시세가 그대로 유지된다 하더라도 정부가 해년마다 책정하는 공시가가 상승하면 재산세 및 종부세가 증가하게 됩니다. 또한 종부세 세율도 상승하는 추세입니다. 2018년 최고세율은 2%였지만, 2019년 최고세율은 3.2%였습니다.

종부세 계산

공시가 13억의 주택의 시세는 약 20억원 수준입니다. 이 정도의 주택만 가지고 있다면 1년에 내는 종부세는 약 100만원입니다. 2021년에는 과세기준인 공시가가 올라 130만원 수준으로 30만원 정도가 오릅니다. 하지만 보유자의 연령과 보유기간을 감안하면 이후 2021년부터는 다시 100만원으로 떨어 집니다. 여기서 보유주택을 공동명의로 등록할 경우 종부세는 많이 줄어들 수 있는 것입니다. 결론적으로 종부세에 대한 가장 유리한 방향은 1주택을 공동명의로 소유하는 것입니다.

1세대 1주택자는 9억원 초과분에 대해서만 과세합니다. 즉 공시가 10억 상당의 아파트를 1채만 소유하고 있다면 종합부동산세는 10억-9억=1억에 대한 과세를 합니다.

2019/11/13 - [자유로 가는 길] - 생애최초 디딤돌대출금리와 조건(한국주택금융공사 정부지원대출)

생애최초 디딤돌대출금리와 조건(한국주택금융공사 정부지원대출)

생애최초 디딤돌대출금리와 조건(한국주택금융공사 정부지원) 부동산경기 과열로 정부에서는 부동산 규제정책을 쏟아내고 있습니다. 그 중에서도 대출규제가 있어 투기과열지구에서는 집값의 40% 이상을 대출,..

pajustory.tistory.com

2019/11/10 - [도시와 주택] - 조정대상지역 해제시 이점, 혜택(부산전체, 남양주/고양 일부)

조정대상지역 해제시 이점, 혜택(부산전체, 남양주/고양 일부)

조정대상지역 해제시 이점, 혜택(부산전체, 남양주/고양 일부) 최근 정부에서는 부동산과열로 조정대상지역에 포함된 부산 전체, 고양과 남양주시 일부의 지역에 대해 조정대상지역에서 해제했습니다. 조정대상지..

pajustory.tistory.com

2019/11/07 - [도시와 주택] - 주택임대사업자 장점, 주택매매사업자 혜택(양도세, 소득세, 취득세)

주택임대사업자 장점, 주택매매사업자 혜택(양도세, 소득세, 취득세)

주택임대사업자 장점, 주택매매사업자 혜택(양도세, 소득세, 취득세) 수도권 부동산이 폭등하면서 많은 분들이 세금문제로 임대사업자, 주택임대사업자, 법인사업자에 대해 알아보고 계십니다. 세금이나 비용..

pajustory.tistory.com

2019/11/06 - [도시와 주택] - 부동산임대사업자 장단점-세제혜택(세금문제)

부동산임대사업자 장단점-세제혜택(세금문제)

부동산임대사업자 장단점-세제혜택 임대사업자도 두가지 종류가 있다는 사실 알고 계시나요? 바로 일반임대사업자와 주택임대사업자가 있습니다. 사업자로 등록하는 이유는 부동산임대업으로 매진해서 사업을..

pajustory.tistory.com

2주택 이상의 다주택자의 경우 과세기준금액이 6억입니다. 소유하고 있는 모든 주택이 부부공동명의시 12억 초과분에 대해서만 과세가 됩니다. 절세 측면에서는 부부 공동명의가 유리합니다.

2채 이상의 다주택자가 1채를 실입주하고 나머지를 준공공임대사업자 물건에 등록하면 실거주 외 나머지 주택에 대해서는 종부세를 납부하지 않습니다. 종부세 면세를 위해 준공공임대사업자 물건으로 등록하는 것이 이로운지는 이것 저것 따져봐야 합니다. 준공공임대사업자 물건으로 등록하면 8년동안 해당 주택을 팔 수없고, 임대료도 연 5% 이상 인상할 수 없습니다.

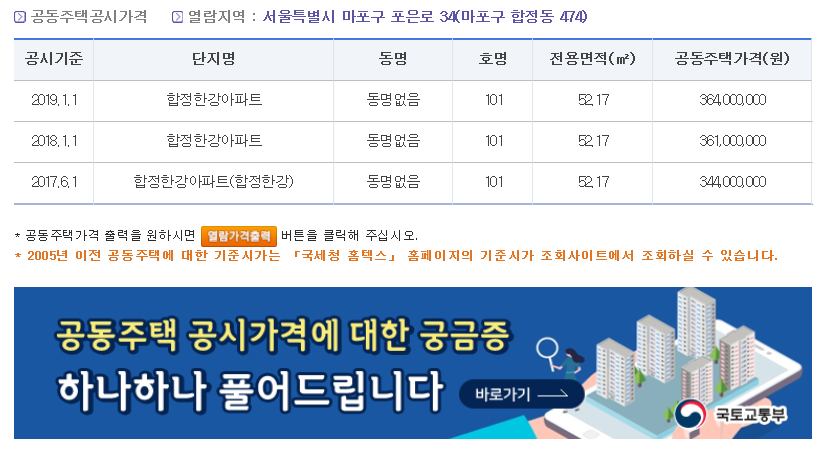

과세표준인 공시가는 실거래가나 시세가격이 아닌 정부에서 매년 발표하는 공동주택공시가격입니다. 공시지가는 한국감정원이나 국토교통부 홈페이지에서 확인이 가능합니다.

'자유 > 부동산경매' 카테고리의 다른 글

| 입주청소 대행 Vs 셀프 비용(가격), 아파트 후기 (0) | 2020.02.04 |

|---|---|

| 아파트 청약시 예비당첨 서류제출, 불이익(당첨자 구비서류) (0) | 2020.01.03 |

| 주택임대사업자 혜택축소-의무, 단점으로 본 등록신고 여부 (0) | 2019.11.17 |

| 종합부동산세 합산기준, 아파트 주택공시가격 확인방법(한국감정원) (0) | 2019.11.16 |

| 조정대상지역 해제시 이점, 혜택(부산전체, 남양주/고양 일부) (1) | 2019.11.10 |